即将于 2025 年 11 月 13 日东部时间 08:30发布的美国消费者物价指数(CPI)报告可能是今年市场的最后一个重大助推因素。随着通货膨胀逐渐回升至 3%,交易者在密切关注美联储 12 月 10 日的会议,这些数据将有助于确定宽松周期是继续还是推迟到 2026 年。最近几个月,随着能源价格反弹、住房成本居高不下以及工资增长放缓,经济复苏进程呈现出不均衡态势,市场迫切希望明确通胀的现状。

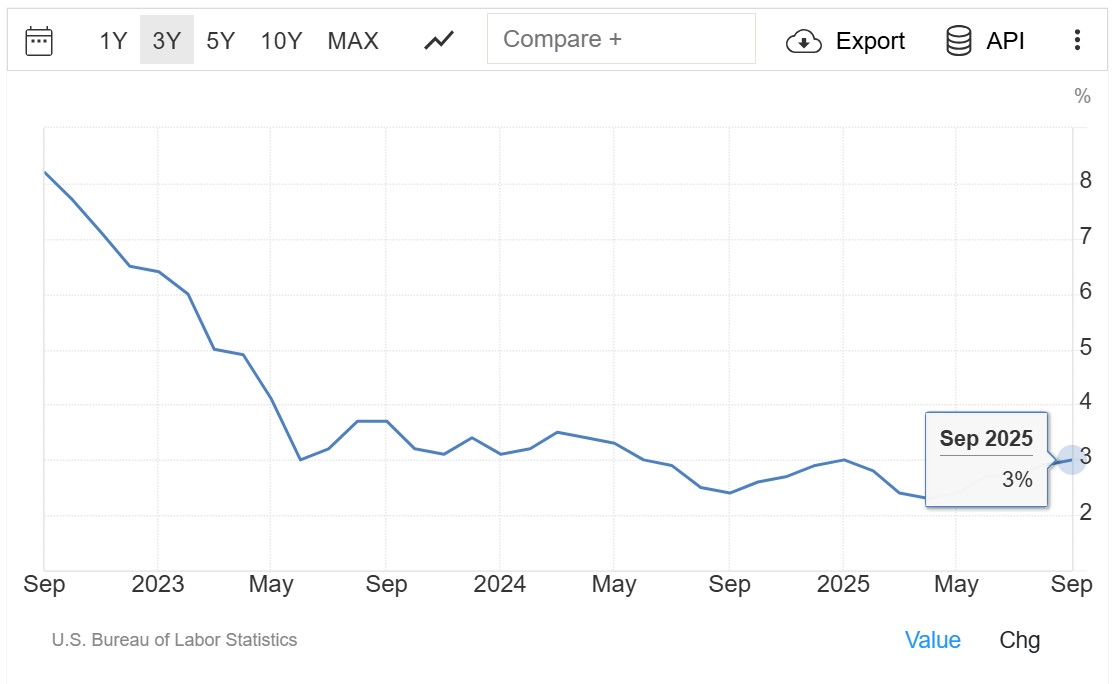

下图跟踪了过去三年美国的整体和核心消费者物价指数(CPI),显示出通货膨胀在 2024 年降温,但受能源和住房成本上升影响,2025 年 9 月再度攀升至 3.0%。

来源:TradingEconomics.com(美国劳工统计局)

交易者为什么应该关注 CPI

之前的 CPI 报告引发了美元、债券收益率和股票指数的剧烈波动。随着交易者们争论美联储是否会维持利率不变或暗示在十二月降息,这份十一月的报告显得更加重要。

更强的数据可能导致市场预期更长时间的紧缩货币政策,从而推高美元,同时对股票和国债施加压力。更温和的通胀数据可能强化通胀放缓的预期,并为 2026 年政策放松打开大门。

持续的住房和服务价格压力使通胀高于目标,而更明显的经济放缓可能会促使政策制定者在明年开始放松政策。

CPI 报告中的关注点

本月发布的报告将显示通货膨胀是否终于开始降温,还是在短暂反弹后再次升温。

交易者将密切关注以下主要领域:

- 整体通胀(环比和同比):衡量整体价格变化,包括食品和能源,全面反映成本压力状况。

- 核心通胀(环比和同比):不包括食品和能源,重点在于指导货币政策的基本价格趋势。

- 对过去数据的修正:即使是细微的更新也会改变投资者对整体通胀走势的解读。

- 行业焦点:住房、能源和服务仍然是影响美联储通胀预期的关键因素。

核心服务的通货膨胀,特别是在住房和医疗保健方面,仍然处于高位,而由于供应链稳定和需求减弱,商品通货膨胀有所缓解。彭博社和路透社预测与九月份 +0.3%的整体数据和 +0.2% 核心数据相似,但任何意外都可能引发剧烈波动。

市场反应:预期情形

如果通货膨胀高于预期,美元可能会走强,因为交易者预计政策会持续收紧,而股票和债券可能会面临压力。

较温和的数据可能会削弱美元,提振股票,并因期望政策提前转变而支撑黄金。如果结果喜忧参半,市场可能会关注核心通胀,因为美联储将其视为持续价格压力的更清晰信号。

国债收益率通常会首先做出反应,有时会在几小时内波动 10 到 20 个基点,为股票和外汇市场定下基调。

可供参考的交易思路

- 关注美国国债:当消费者物价指数(CPI)偏离预期时,收益率通常会首先波动,从而影响股票和主要货币。

- 关注主要货币对:

- 关注黄金:通常在通货膨胀减缓或美联储变得更加鸽派时走强。

考虑到市场有可能快速做出反应,交易者应优先考虑数据发布时的流动性和价差,而不是激进的方向性头寸。在最初几分钟内管理风险敞口,这可能与交易本身同等重要。

管理风险与作出应对

波动性通常在数据发布后达到峰值。此时可能会出现点差扩大、快速的价格波动和潜在的滑点。许多交易者减少头寸规模或使用限价单来控制执行风险。观察国债和美元对在头一个小时内的反应,这通常可以提供短期走势的线索。

CME FedWatch 概率的变化也值得跟踪 ,因为这些概率反映了交易者如何解读 CPI 结果,以便为美联储 12 月的会议做准备。

在 11 月之后,这份 CPI 报告将对交易者评估通胀可能多快回到 2% 目标至关重要。

- 这将为 12 月的 FOMC 会议定下基调,届时可能会出现 2026 年的政策指引。

- 这将有助于确定通胀是否能降到 3% 以下,或者持续的服务通胀是否会使利率维持在较高水平更长时间。

- 这可能会影响利率预期、投资组合配置和年末市场情绪。

这些数据也可能影响 2026 年初的市场发展,显示投资者是否预期经济平稳着陆或重新出现通胀风险。

展望下一期 CPI 报告

11 月 13 日即将发布的消费者物价指数报告不仅是又一份数据报告,更可能成为全球市场的转折点。保持警惕,谨慎管理风险敞口,关注通胀数据如何重塑对 2026 年美国货币政策的预期。

即使在尘埃落定之后,这份 CPI 报告仍将是投资者、政策制定者和交易者监测明年通胀走势的关键参考点。